“争夺非常激烈!除了我们,还有好几家头部企业也参加了,大家都看好这个机会。”5月20日,中部地区一家上市公司的董秘向上海证券报记者介绍。日前,这家公司披露将作为联合体成员之一参与某上市公司重整投资人的公开招募。

数十家投资人争夺一个标的是常态。ST纳川(维权)披露,至4月下旬,公司已接到38家意向投资人提交参与公司重整的报名材料,并足额缴纳报名保证金。ST华闻(维权)披露,在公开招募和遴选(预)重整投资人过程中,公司临时管理人共收到99家(联合体视为1家)意向重整投资人提交的报名材料。

国浩律师(武汉)事务所合伙人王洲分析,资本争做上市公司破产重整的投资人:一是看中股价折扣带来的溢价空间;二是上市公司股票本身具备较强的流动性。异常的“暴利”也引起业界的反思。“破产重整本质是救济制度,不是请客吃饭。”联储证券总裁助理尹中余希望,各参与方应更加务实担当,共同呵护,推动优质资产获得新生。

投资人资格争夺激烈

“优质重整项目的投资份额,要靠抢,还很难抢!”湖北一家资产管理公司的负责人向记者介绍。该公司的业务之一,是帮助客户作为财务投资人参与破产重整。

4月23日,九州通全资子公司湖北九州产投公司与*ST美谷(维权)及其预重整期间临时管理人签订重整投资协议,拟出资6.732亿元取得重整后*ST美谷3.6亿股转增股票,从而成为*ST美谷的第一大股东。

记者采访了解到,拟参与*ST美谷重整投资的,除了九州通之外,还有多家医药领域的龙头企业,部分投资人甚至坐拥千亿元市值。*ST美谷此前披露,共有45家(以联合体形式报名算作1家)意向投资人提交报名材料并足额缴纳报名保证金,其中14家具备产业相关背景。

在*ST长药的重整投资人竞争中,美锦能源就铩羽而归。美锦能源5月7日披露,经*ST长药投资人遴选委员会评审,公司参与的联合体未被确定为重整投资人。

与*ST长药及其临时管理人签约的,是四川嘉道博文生态科技有限公司(简称“嘉道博文”)组成的联合体。据披露,嘉道博文背后是龚虹嘉夫妇。龚虹嘉为知名天使投资人,目前为海康威视第二大股东,所持海康威视股权市值近300亿元。

据记者统计,数十家投资人争夺一家上市公司破产重整投资人资格,俨然已是常态。

以*ST东易(维权)为例,其重整投资人招募吸引了15家产投、25家财投报名,最终确定华著科技为产业投资人,另有12位财务投资人。再如ST张家界,该公司在招募重整投资人公告中透露,截至2025年1月,共有46家意向投资人提交正式报名材料并足额缴纳报名保证金,合计收到保证金3.68亿元。

随着越来越多投资人参与重整市场,上市公司对投资人的要求也“水涨船高”。以保证金为例,目前投资人的报名保证金普遍超过1000万元,最高已达到7000万元。如金通灵(维权),对产业投资人的保证金要求为6000万元。

短期“暴利”成就风口

各路资本为何涌向破产重整?收益是关键。据券商统计,2024年,共有11家上市公司的破产重整执行完毕,28家产业投资方和超百家财务投资方参与投资,投入超过150亿元重整资金。从收益来看,个别投资人短期内浮盈甚至超过6倍。

王洲分析,当前参与重整投资,主要有两方面的优势:一是成本,面临重整的上市公司股价本身已经处于“低位”,通过债转股或低价受让股份,入股成本通常又低于市价;二是上市公司股票流动性强、财务投资人取得的股票锁定期短,从已披露的重整方案来看,未取得控制权的普通财务投资人锁定期多为12个月,通常低于IPO等其他退出渠道。

低价是最大的吸引力。以九州通参与*ST美谷重整为例,1.87元/股的受让价格,较*ST美谷4月23日收盘价3.73元/股,打了五折。再如*ST长药,嘉道博文拟支付对价5.93亿元获得2.45亿股转增股份,折合每股约2.42元。这也是5月8日*ST长药收盘价的一半。

一些过往的成功投资案例,在相关利益方的推动下,成为可以“复制”或效仿的样本。

以*ST花王为例,其重整投资人合计支付金额约5.08亿元,受让公司股票3.77亿股,平均持股成本是1.35元/股,其中产业投资人苏州辰顺、徐良投入金额占比超过40%。以2024年12月31日收盘价10.06元/股计算,产业投资人苏州辰顺和徐良浮盈超过10亿元。

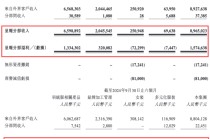

低价往往意味着更高的潜在收益。据联储证券统计,通过比较重整投资人转增股份的受让价格与2024年最后一个交易日收盘价,2024年上市公司破产重整中产业投资人的平均收益率高达188.61%,较2023年统计的平均值高23个百分点;2024年财务投资人的平均收益率为135.9%,较2023年统计的平均值也有大幅增加。

利益博弈仍需再平衡

破产重整实际是围绕欠债主体的利益再分配过程,为债权人、债务人、投资人、股东等各方提供了协商博弈的途径,以求实现多方共赢。在多位投行人士看来,当前重整投资人的所谓“暴利”,并不正常。

第一,债权人的利益尚未得到充分保障。据联储证券统计,2024年11家被法院裁定受理重整且已执行完毕的上市公司中,债权人以股抵债的价格较重整协议签署日收盘价的溢价率平均值为114.62%,虽然相较2023年统计的平均值210.23%有大幅下降,但仍然远高于市场价。

第二,重整的风险并未得到充分的重视,尤其是产业投资人面临着不小的风险。比如,2021年,龚虹嘉夫妇控制的嘉道博文以4.67亿元认购天翔环境资本公积转增股票。因提交的恢复上市申请未获深交所受理,天翔环境已于2021年8月终止上市。

第三,通过破产重整化解债务危机、引入新的投资人,完成“保壳”只是开始,如何提升经营能力,提质增效、做优做强,是上市公司重整过程中面临的最重要课题。

王洲表示,当前很多资本想参与破产重整的投资,很难说对其间的风险有充分的认识,如未决诉讼、行政处罚等风险。

(文章来源:上海证券报)

发表评论

2025-05-22 17:10:41回复

2025-05-22 15:22:54回复

2025-05-22 08:40:27回复

2025-05-22 16:28:01回复